一

纽交所和纳斯达克的上市条件

如果企业将上市地放在了美国的交易所,就要开始考虑是否符合美国纽交所或者纳斯达克的上市条件。

第一,纽交所的上市条件。

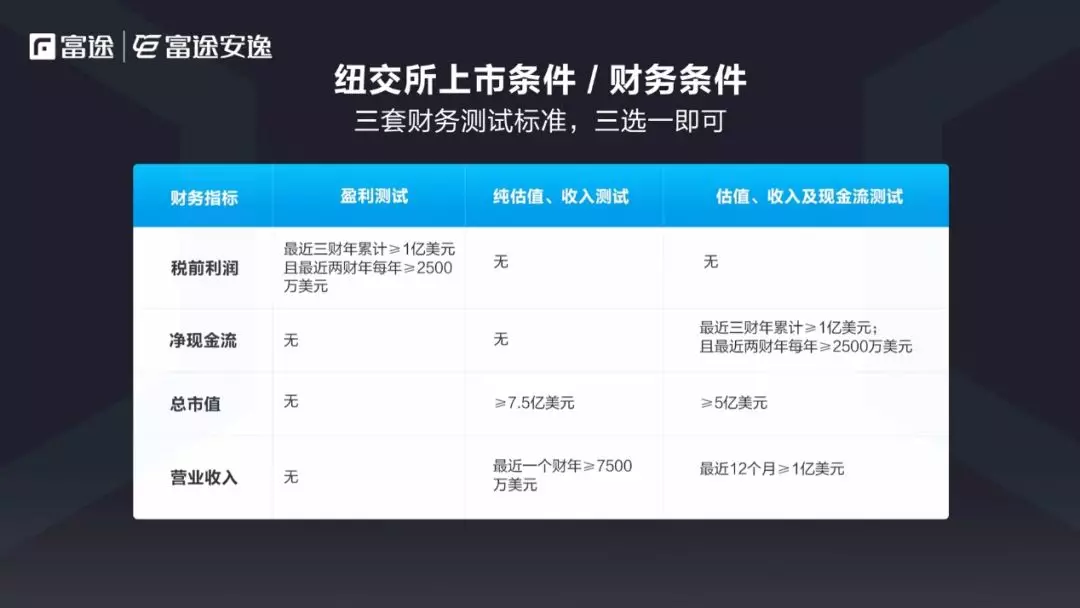

首先看财务指标:纽交所提供了三套财务测试标准,分别是盈利测试,估值/收入测试以及估值/收入/现金流测试,企业根据自身财务状况三选一即可。

1. 盈利测试

纽交所要求企业最近3年的累计税前利润不低于1亿美元,并且最近两个财年,每年的税前利润不低于2500万美元。

2. 估值/收入测试

如果企业的盈利水平不达标,那么只要在收入和估值两个方面比较高,也是可以的。具体来说,企业的上市市值不能低于7.5亿美元,最近一年的收入不能低于7500万美元。

3. 估值/收入/现金流测试

如果企业的收入达标了,但估值还差一点的话,纽交所还很贴心的为企业提供了现金流的标准。这里要求企业最近12个月的收入达到1亿美元,但市值只需要5亿美元美国ipo上市流程,前提是企业最近三年的合计净现金流要超过1亿美元,且最近两个财年每年都不低于2500万美元。

以上三项测试的条件,总结如下图所示:

4. 其他条件

除了财务指标外,纽交所还在股东结构方面设置了一些企业上市必须具备的要求。例如,对非美国本土企业来说,股东人数不能低于5000人,这是非常高的数字。发行后公众持股市值不低于1亿美元,公众持股数量不低于250万股,每股股价不低于4美元。纳斯达克全球市场还要求至少400人持股超过100股,且IPO认购金额方面要求至少有200人超过2500美元。

第二,纳斯达克上市条件。

与纽交所相比,纳斯达克的上市条件宽松很多。纳斯达克市场分为三个层次,上市条件由高到低分别为:纳斯达克全球精选市场、纳斯达克全球市场、纳斯达克资本市场。

纳斯达克全球市场比较有代表性,它提供了四套上市标准,包括盈利要求,股本要求,市值要求,以及总资产和总收入要求,四套标准各有侧重,同样是四选一即可。

1. 盈利测试

纳斯达克要求企业最近一个财年,或者最近三个财年中的两个财年,税前利润不低于100万美元。同时要求股东权益不低于1500万美元,公众持股市值不低于800万美元。

2. 股本要求

纳斯达克要求企业股东权益不低于3000万美元,公众持股市值不低于1800万美元,同时企业的营业记录不低于两年。

3. 市值要求

纳斯达克要求企业的股票市值不低于7500万美元,公众持股市值不低于2000万美元。

4. 总资产和总收入

纳斯达克要求企业最近一个财年,或者最近三个财年中有两个财年,总资产和收入都要大于7500万美元。同时要求公众持股市值大于2000万美元。

5. 公众持股要求

这四套标准还有一些共同的特点,包括公众持股数量必须大于110万股,股价不能低于4美元,股东人数不能低于400人,还有做市商也要不低于3个或4个。

在美国IPO有一点优势,那就是对企业的持续经营时间没有什么要求。所以,瑞幸咖啡从成立到上市,只用了一年半的时间,也只有美国资本市场才能够接受这一点。

如果企业处于发展比较成熟的行业,比如像传统制造业、消费类板块,可以优先考虑在纽交所上市;如果是一家处于成长行业的企业,尤其是互联网和科创类公司,首先想到的应该是纳斯达克。

二

赴美IPO流程中的四大步骤

赴美IPO流程主要包括四个步骤:上市前准备,上市的执行,市场的推广以及后市支持这四个部分。那么,这四个部分分别需要注意哪些东西?

第一,上市前准备。

在上市准备阶段,企业需要做的准备工作主要包括五点:

1. 必要的财务信息

发行人应该确保集团内各个企业的财务信息按照适用的财务报告标准编制完成。

2. 确定目标资本结构

企业要根据行业特性和公司状况,规划公司资产负债率的大致水平,并根据这一标准,来确定IPO的融资规模。

3. 审核上市主体股权结构及组织架构

赴美上市的中国公司,在境外注册上市主体并搭建VIE架构,基本已经成为标配。

同时,股东应考虑进行一些上市前的规划,例如上市前设立家族信托和员工持股信托,将所持股份或期权装进信托。这样能避免股权分散,实现财富传承,同时还有保密性和税务方面的优势。

组织架构方面,IPO前企业通常要进行集团内部重组,以更节税和更高效的组织架构运行。通过适当的重组,将更多的成本负担放在企业所得税较高的地区,并将利润留在企业所得税较低的地区,从而达到节税的目的。

4. 确定公司治理结构和董事会成员

传统的公司治理结构由上到下分别为:股东大会、董事会、总经理、职能部门。对于上市公司来说,董事会成员包括董事和独立董事。

5. 审核管理层薪酬和员工激励计划

为挽留和激励核心员工,通常需要建立和完善股权激励计划。这样也可以大大降低账面上的薪资成本。实践中,管理层薪酬和员工激励计划需要考量的因素非常多,必须提前做规划。

第二,上市执行阶段。

1. 召开全体启动大会

在上市执行阶段,首先要召开全体启动大会。公司的管理层和中介机构到场,就发行时间、规模和结构达成一致目标。后续所有工作都将围绕发行时间表来展开。天下武功,唯快不破,所有的时间表一定要设置明确的Deadline,并且严格执行,甚至超前完成。

如果没有坚定地执行,IPO的执行时间会大大拖长,而且有可能因为拖拉,错失好的时间窗口。IPO其实是一个非常看运气的时候。如果上市招股或者上市的时候,正好处于美股或者港股大幅上涨的时候,那就是好的时间窗。如果处于大幅下跌的时候,就是坏的时间窗。

如果企业IPO的时间表和知名的大企业撞车,就尽量要抢在前面上市。因为一旦知名企业上市的时候,市场关注点都会集中在它身上,所有的投资经理、基金经理都会去研究知名企业,对于自身公司就会缺乏关注,这对上市发行是非常不利的。万一那家大型企业上市发行不好,或者上市表现不好,还会拖累整个市场,导致自身公司上市非常困难。

2. 起草招股说明书

为了更好地了解公司业务,以及为起草招股说明书做准备,保荐人以及法律顾问、会计师会对公司的经营活动进行法律、业务和财务等方面的全面审查。

尽职调查时需要注意,投行要什么材料,就给什么材料,而不是一股脑地直接把所有材料都给过去,这样不用担心信息披露不到位,也不用担心泄露公司机密。

尽职调查之后,就需要起草招股书了,招股书需要尽可能完备地披露公司一切信息。因为美国的法律风险和诉讼风险非常高。一旦遇到企业信息披露不完整,或者企业管理人员违规操作造成投资人损失。投资人有权利和渠道去提起集体诉讼美国ipo上市流程,包括很多大企业都在这方面吃了亏。

此外,从合规角度来说,在后续路演的时候,管理层向投资者阐述的信息,都不能超出招股书范围。因此,在撰写招股书时,就要准备好公司的股票故事,多从如何卖股票的角度出发,将必要的信息和数据涵盖在内。

除了风险因素外,招股书的内容也不是披露得越详细越好。尤其是一些可能会涉及到业务的数据,很容易被竞争对手或媒体翻出来,做赤裸裸的比较。比如一些竞争对手可能拿他们最好的一个数据,去跟你一个最差的数据做对比,这就会让人非常难受。

3. 递交上市申请

以上工作完成后,公司就可以向美国证监会,也就是SEC,递交上市申请了。为提高新兴成长公司,也就是EGC(Emerging Growth Company)IPO的便利性。美国在2012年颁布的乔布斯法案规定,符合条件的公司可以秘密递交IPO申请。其中的一个主要条件是,最近一个财务年度的营收不超过10亿美元。

企业向SEC首次秘密递交注册声明的时候,注册声明将不会被公开,直到公司决定公开递交。注册声明是一份信息披露文件,相当于招股书的草拟版。非美国本土企业递交注册声明将采用F-1表。在SEC宣布注册声明“生效”前,公司不得出售任何证券。

更多财税咨询、上市辅导、财务培训请关注凯发娱发com咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由凯发娱发com咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088